2023年10月にスタートしたインボイス制度。

フリーランスや個人事業主にとって「取引先からインボイス登録を求められたけどどうすればいい?」という悩みが急増しました。

SNSや口コミでも「マイクロ法人を作ってインボイスに対応すると有利」といった情報を目にする人が増えていますが、本当にそうなのでしょうか?

この記事では、税理士の立場から インボイス制度の基礎・フリーランスの課題・マイクロ法人活用の方法とメリット・デメリット を整理しました。

目次

インボイス制度とは?

インボイス制度(適格請求書等保存方式)とは、消費税の仕入税額控除を行う際に、登録事業者が発行する「適格請求書=インボイス」が必要になる仕組みです。

- 登録していない事業者 → 請求書に消費税を記載できるが、取引先は仕入税額控除を受けられない。

- 登録した事業者 → インボイスを発行できる。取引先は控除可能。

このため、取引先から「登録してほしい」と要望されるケースが非常に多いのが現実です。

フリーランスがインボイス登録するときの課題

フリーランスがインボイス登録する場合、次のようなデメリットがあります。

- 免税事業者のメリットを失う

年商1,000万円以下でも消費税の納税義務が発生。 - 実質的な値下げ圧力

「登録していないなら取引条件を下げる」と言われるケースも。 - 事務負担の増加

消費税の計算・申告が必要になり、会計処理が複雑化。

特に年商が500万円程度のフリーランスにとっては、「消費税納税=年間40万円程度の負担」となり、経営に直結する問題です。

マイクロ法人を使ったインボイス対応の方法

そこで注目されるのが 「マイクロ法人を設立してインボイス登録する」 という方法です。

仕組みはこうです。

- フリーランス(個人事業)では免税事業者のままを維持。

- 別に設立したマイクロ法人をインボイス登録し、消費税の課税事業者として活動。

これにより、

- 主要な取引は法人を通じてインボイス対応

- 個人側は免税事業者として負担を軽減

というハイブリッド型の経営が可能になります。

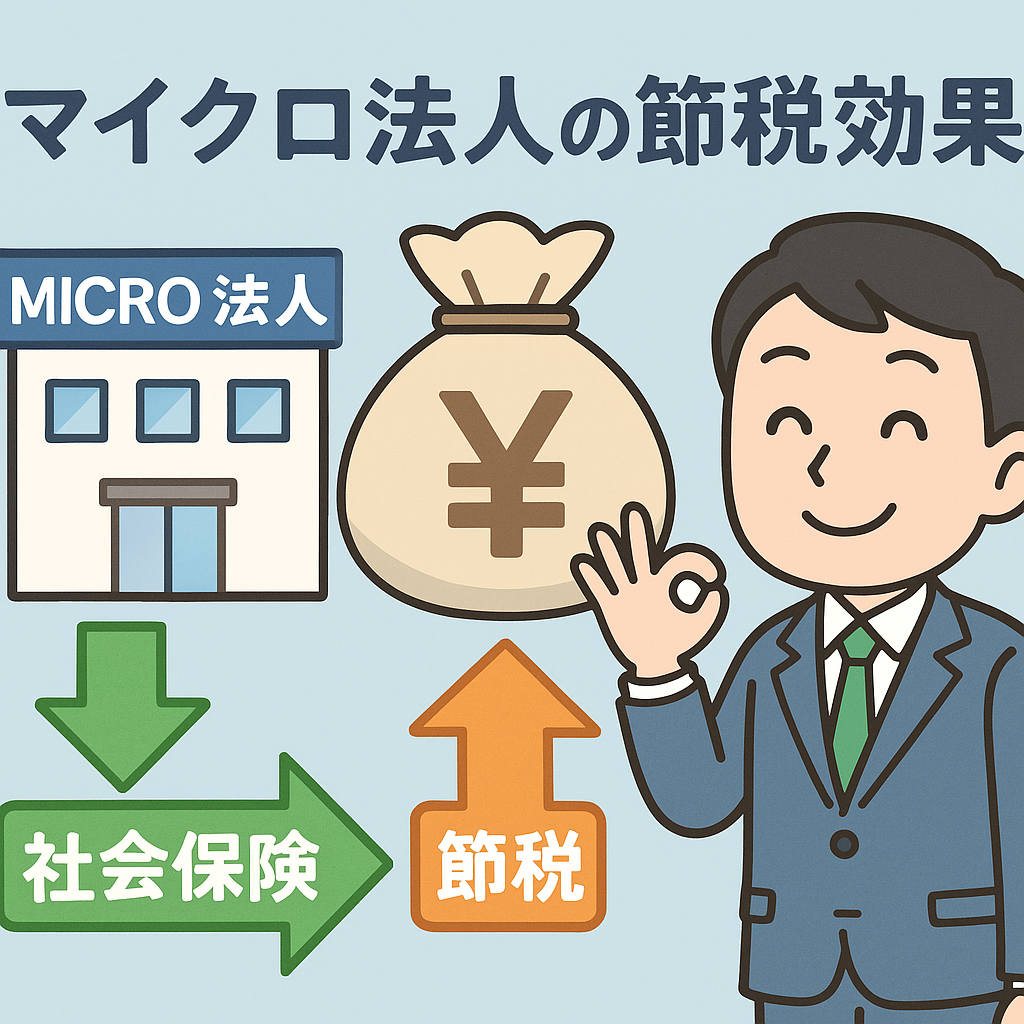

マイクロ法人活用によるメリット・デメリット

✅ メリット

- 取引先の信頼確保:法人からのインボイス発行が可能になる。

- 節税効果も同時に狙える:社会保険料や所得税の最適化と組み合わせられる。

- リスク分散:個人と法人で役割を分けられる。

⚠️ デメリット

- 法人維持コストがかかる(均等割7万円+税理士費用など年間15〜30万円)。

- 二重の管理が必要(個人と法人で会計・申告を分ける必要あり)。

- 実態のない法人はリスク(税務調査や社会保険調査で否認される可能性)。

ケース別の最適解

フリーランスの収入規模や取引先の状況によって、ベストな選択は変わります。

- 年収300万円以下のフリーランス

法人維持費の方が重いため、法人は作らず個人でインボイス登録するか免税を維持する方が無難。 - 年収500〜800万円のフリーランス

取引先からインボイス登録を強く求められる場合はマイクロ法人活用を検討。節税効果と法人維持費のバランスを要シミュレーション。 - 年収1,000万円以上のフリーランス

消費税納税は避けられないため、マイクロ法人を使って「節税+インボイス対応」をセットで考えるのが有効。

フリーランスがインボイス登録した場合の消費税負担シミュレーション

実際にフリーランスがインボイス登録をすると、どれくらいの消費税を納める必要があるのか。売上規模ごとにざっくりとシミュレーションしてみましょう。

※前提:仕入や経費は売上の30%、消費税率10%と仮定。

| 年間売上 | 課税売上(消費税10%) | 仕入・経費にかかる消費税 | 納付すべき消費税額 |

|---|---|---|---|

| 500万円 | 約45万円 | 約15万円 | 約30万円 |

| 800万円 | 約72万円 | 約24万円 | 約48万円 |

| 1,000万円 | 約90万円 | 約30万円 | 約60万円 |

💡 年商500万円程度でも年間30万円前後の消費税負担が発生します。フリーランスにとっては決して小さくない金額であり、「免税か課税か」の判断は経営に直結します。

この負担を抑えつつ、取引先の要望に応えるための一つの方法が「マイクロ法人の活用」なのです。

まとめ

インボイス制度の開始により、フリーランスや個人事業主は「登録するか?しないか?」という選択を迫られています。

マイクロ法人を活用すれば、

- 取引先の要望に応えつつ

- 節税効果も組み合わせられる

という柔軟な対応が可能です。

ただし、法人維持費や事務負担がかかるため、必ずシミュレーションを行い、ケースごとに判断することが重要です。

👉 ご自身のケースで「マイクロ法人を使ったインボイス対応が有利かどうか」を知りたい方は、当事務所のスポット相談の利用をご検討ください。東京都中央区だけでなく、全国対応を行っております。