こんにちは。東京都中央区日本橋茅場町の税理士 高橋輝雄(@teruozeimu)です。

最近、プライベートカンパニー設立のご相談が増えております。

不動産投資や株やFX、仮想通貨などの投資をされている方、ネットビジネスによる副業をされている方からのご相談が増えているように感じます。

個人の増税が目立つ中、節税対策でプライベートカンパニーを検討されている方も多いのではないでしょうか。

昨今の税金事情についてですが、所得税、消費税、相続税が増税されている中で、法人税は段階的に税率の引き下げが行われています。

ご存知の通り消費税は、平成31年10月1日~8%から10%に引き上げられ

所得税は、平成27年分~最高税率40%→45%(住民税を合わせると、50%→55%)に引き上げられ

相続税は、平成27年1月~最高税率50%→55%に引き上げられました。

対して法人税は、平成27年4月1日~普通法人の法人税率25.5%→23.9%、中小法人の本則税率22%→19%、800万円以下の金額にかかる法人税率についても18%→15%に引き下げられています。

このような現状から、ある程度の収入が見込めるようになると、節税の観点からプライベートカンパニー(法人化)を検討し始める方が多いのも納得できます。

ここまで書くと「法人の方が税率低いし、経費の範囲も広いし、節税になるから法人化した方がいいんじゃないの?」と思われた方もいらっしゃるかもしれません。

しかし、プライベートカンパニーなどの法人には個人の時にはかからなかった維持費やデメリットも存在します。

プライベートカンパニーなどの法人化を考えている人は節税などのメリットだけでなく、しっかりとデメリットも考慮した上で法人化すべきか、すべきでないか、決めることをオススメします。

今回はそんな「プライベートカンパニーとは?維持費やデメリット、具体的な節税策」を解説してきます!

目次

プライベートカンパニーとは

プライベートカンパニーとは、個人の資産や収益を管理し、節税を目的とした法人のことです。

一般の会社(株式会社や合同会社)と法的区別はないので、プライベートカンパニー設立時にかかるお金や税金、維持費なども一般の会社と同じです。

法人の形態には、

- 株式会社

- 合同会社

- 合資会社

- 合名会社

の4つの形態があります。

プライベートカンパニーとしての法人形態で、合資会社と合名会社はオススメしておりません。この2つの会社形態に共通するオススメしない理由は「無限責任」であることです。

無限責任とは、もし会社の全資産を使っても債務を支払いきれない場合、自身の私財を投げ打って返済しなければいけない義務を負います。

有限責任とは、自分の出資した分に関してだけ債務などへの責任を負います。

「合資会社」では、無限責任社員と有限責任社員がそれぞれ1名ずつ必要です。つまり合資会社は、この無限責任と有限責任の社員が混在した会社になります。

「合名会社」では、無限責任社員が1名必要です。そして、経営に失敗した場合は連帯責任となるため、関わる人すべてがリスクを抱えてしまうことになります。

よってプラベートカンパニーの会社形態として現在最も多いのは「株式会社」「合同会社」のどちらかになります。

合同会社と株式会社のちがい

では次にプライベートカンパニーの会社形態で多い「合同会社」と「株式会社」の違いを比べてみましょう。以下の図は、両者の違いを図で比較したものです。クリックで拡大します↓ 以下より、合同会社と株式会社の両者の「共通点」と「相違点」についていくつか重要なポイントに絞って解説します。

以下より、合同会社と株式会社の両者の「共通点」と「相違点」についていくつか重要なポイントに絞って解説します。

共通点

責任範囲は「有限責任」

前述で合資会社と合名会社は無限責任である、とお話しました。無限責任とは「会社の全資産を使っても債務を支払いきれない場合、自身の私財を投げ打って返済しなければいけない義務を負う」ことになりますが、株式会社と合同会社は、有限責任になります。

有限責任とは、自分が出資した分だけ会社に対して責任を負う社員を指します。

つまりもし倒産してしまった場合、有限責任であれば出資した以上には会社の負債の弁済の義務はありません。

合同会社も株式会社も「法人格」

次にプライベートカンパニーとして会社設立した際に注意が必要な点は、合同会社も株式会社も法人になりますので、法人課税となる、という点です。

個人事業主であれば赤字の場合、所得税や住民税の負担はありませんが、法人では赤字であっても法人住民税については納税しなくてはいけません。

法人住民税については会社のある都道府県や市区町村に納税します。会社が存在する、という事実だけで均等割が課税されてしまうので、赤字でも関係なく納税義務が発生してしまう、という点に注意が必要です。

通常は資本金1000万円以下で従業員が50人以下であれば年額7万円(最低)になります。

社会保険が「強制加入」

合同会社も株式会社も社会保険(健康保険と厚生年金)は強制加入になります。

プライベートカンパニーも法人格になりますので、社員1名であっても加入の義務があります。

節税効果

税務面のメリットは株式会社も合同会社も全く同じです。

個人事業主に比べて経費の範囲が広がります。この点がプライベートカンパニーを作ることの一番のメリットであると言えます。

- 税率の差を利用した節税策

- 自分や家族への給料を経費にした節税策

- 社宅を利用した節税策

- 自宅を会社で購入し、経費にした節税策

- 日当を経費にした節税策

など

詳しい節税内容については以下のメリットのところで解説します。

相違点

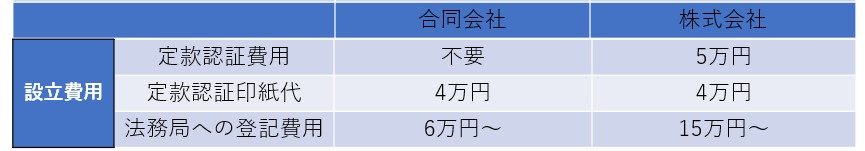

設立費用

株式会社の設立費用が最低24万円~であるのに対し、合同会社の設立費用は10万円~です。

プライベートカンパニーを合同会社にする最大のメリットは「設立費用の安さ」であると言えます。

決算の公表義務

合同会社は、決算の公表義務がありません。株式会社の場合は、毎年株主総会の終了後に財務情報を開示する「決算公告」を行わなければいけません。

現在、公告の方法は「官報に掲載」「日刊新聞に掲載」「インターネットサイトに掲載」の3種類あります。インターネットに掲載する方法を「電子公告」と呼びます。

公告の方法は、定款に記載します。定款への記載は任意ですが記載しない場合は「官報に掲載」を選択したことになります。

公告の義務を果たさないと最大100万円の過料が課される場合もありますので株式会社でプライベートカンパニーを設立した際には注意が必要です。

まとめ

プライベートカンパニーとして「株式会社」か「合同会社」かを判断する材料としては、

- 「社会的信用」や「ブランドイメージ」はあった方がいい会社?はい→株式会社

- 「社会的信用」や「ブランドイメージ」はあった方がいい会社?いいえ→合同会社

- 「設立費用」は安い方がいい?はい→合同会社

- 「設立費用」は安い方がいい?いいえ→株式会社

- 決算公告の手間や費用はないほうがいい?はい→合同会社

- 決算公告の手間や費用はないほうがいい?いいえ→株式会社

などの「相違点」の観点からどちらの形態でプライベートカンパニーを設立したらよいか判断するとよいでしょう。

維持費

プライベートカンパニーの維持費は以下の2つ。

- 税金

- 税理士報酬

税金

法人税

法人税は「国税」です。法人税は、法人の「所得」に課税される税金になります。

法人税=所得×法人税率

所得は、売上高や販売高等の収益の額に相当する「益金」から、売上原価、販売費、一般管理費等の費用及び損失の額に相当する「損金」を差し引いた額になります。

法人税率は、資本金や所得総額によって変わります。

つまり所得が黒字ではない場合は、法人税額は0となります。

法人事業税

法人事業税は「地方税」です。よって、都道府県に納税します。法人事業税は、「所得」に法人事業税率を乗じて算出されます。

法人事業税額 = 所得 × 法人事業税率

法人事業税も「所得」に課税される税金であるため、所得が黒字ではない場合、法人事業税は0となります。

法人住民税

法人住民税は「地方税」です。法人の事業所がある地方自治体に納税します。

法人住民税 = 法人税割 + 均等割

法人税割は「法人税割 = 法人税額 × 税率」で算出します。

均等割は、法人の資本金や従業員数などに応じて納税額が決まります。

例えば東京23区内に事業所がある場合、法人税割に必要な住民税率は12.9%となり、均等割では、資本金が1千万円以下かつ従業員50人以下であれば、7万円を納税します。

ここでのポイントとしては、法人住民税は前述の法人税や法人事業税と違い、赤字であっても納税の義務が発生してしまう、ということを覚えておいてください。

その他税金

そのほかに法人の業種や事業内容によって、消費税・印紙税・固定資産税・事業所税など。

社会保険として、健康保険料・厚生年金保険料・介護保険料・子ども・子育て拠出金などの支払いが必要な法人もあります。

プライベートカンパニーも法人になりますので、法人にかかる税金や社会保険料が個人事業主と違います。

税理士報酬

次にプライベートカンパニーの維持で必要なのは税理士報酬です。

節税相談や日々の会計相談などを定期的にしたい場合は顧問税理士が必要でしょう。

そういったことは自分でやります!という方であれば、決算だけ税理士に依頼してもいいと思います。もちろん、決算も自分でやれます。と言う方はご自身で決算された方がお金がかかりません。

※以下より、税理士に顧問や決算を依頼するメリットを記載させていただきますが、不要な方は読み飛ばして頂いて構いません。税理士を雇うことをセールスするつもりはなく、税理士に相談や依頼することでご自身や会社にどういったメリットが得られるか、を記載させていただきたく書かせて頂いております。税理士が不要な方、不快に思われた方は読み飛ばして頂いて構いません。

弊社では、新規設立・会社設立の料金は0円です! ※顧問契約をして頂ける方に限る

お気軽にお問合せください。

税理士に顧問や決算を依頼するメリットとしては

1、どの経費を計上してもいいのか、科目は何に該当するのかの判断を任せられる(質問できる)

これは税務調査が入ったとき、間違いが多い申告、虚偽の申告があると追徴課税などの罰則や、企業としての信用問題にもなるため、正しい申告をするために税理士に依頼、という考え方です。プライベートカンパニーも税務調査の対象になります。

ちなみに申告しなかったり、過少に申告した場合の罰則としては、①無申告加算税、②過少申告加算税、③延滞税、④住民税の延滞税などあります。

「①無申告加算税」の金額は原則として、各年分の納付すべき税額に対して、50万円までは15%、50万円を超える部分は20%の割合を乗じて計算した金額となります。

「②過少申告加算税」の金額は、新たに納めることになった税金の10%相当額です。ただし、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%になります。

「③延滞税」は、高利貸しよりも高い利率と言われています。期限内に納税してしまいましょう。

「④住民税の延滞税」住民税は、前年の所得に対して課される地方税(都道府県民税、市区町村税)ですので、所得の修正があると住民税も修正になります。

申告はご自身でやるのでもいいと思いますので、期限内に申告はしておきましょう!

2、公的機関などへの各種申請・届出書の作成を依頼(質問)できる

ご存知の通り、プライベートカンパニーなどの法人を作る際は税務署や都税事務所、年金事務所などへの各種届出が必要になります。各種届出には法定期限があり、その期限に間に合わなければ受け取ってもらえない書類もあります。

設立時だけでなく、毎年提出しなければいけない届出もありますし、何か事情が変わった(移転、代表を変更、人を雇用など)際も各種届出が必要になります。

税理士などの専門家に依頼しておくと、法定期限までに届出しておかなければいけないものを正しい内容で作成してもらうことが出来ます。何より調べたり、作成する時間が削減できます。

もちろん、ご自身で作成して届出できます。

青色申告の提出期限や役員賞与を経費にできる事前確定届出給与の提出期限は意外と忘れがちですので、届け出したい場合は期限を意識しておきましょう。

3、節税対策・税務相談ができる

利益が出てくると次にひとは「税金を最小限にしたい」と思うのは当然のことだと思います。

冒頭で述べました通り、所得税や消費税、相続税が増税される一方、法人税は減税されています。このように税法の改正や助成金、補助金などの改正も頻繁にあります。これらの最新情報は国や税務署が個人的に通達してくれるはずもなく、できることはご自身で調べる他ありません。それは時間も手間もかかってしまいます。

せっかく自身のプライベートカンパニーにも使えるかもしれない助成金や補助金の情報を取りこぼしたり、法改正によって節税策の方向転換をしなければいけない時に対策の転換や相談が出来なかったとなると、大きな損害になってしまうことさえあります。節税についても税理士に相談すれば、合法的な節税策を提案してくれます。

税理士などの専門家に頼るということは、時間の節約、労力の節約、不安の軽減(安心感)、結果的にお金の節約にもなります。

メリット

- 個人事業主と法人との税率の差で節税できる

- 経費の範囲が広がることで節税できる

個人事業主と法人との税率の差で節税できる

個人事業主は、所得税と住民税の合計が最大で55%(平成27年分~)ですが、法人税の場合は、資本金1億円以下の普通法人であれば、年800万円以下の部分については15%、年800万円超の部分については23.20%です。

プライベートカンパニーはこの差を利用し、所得税の対象となる金額を減らし、法人税の対象とすれば、同じ金額でも支払う税金を減らすことができる、ということです。

国税庁HP:法人税の税率

経費の範囲が広がることで節税できる

自分や家族への給料を経費に

働きに見合った妥当な金額であれば、自分や家族への給料を会社の経費にできます。

個人事業主やサラリーマンではできないプライベートカンパニー(法人)だからできる最も大きな節税効果であると言えます。

参考記事:ひとり会社の節税|給料・ボーナス・社会保険は経費にしなさい

賃貸契約を会社名義とし、社宅に

この方法は実際の私のお客様でも使っていらっしゃる方も何名かいらっしゃいます。

賃貸契約を会社名義とした社宅は、家賃を会社が支払うことになりますので、会社が支払った家賃は法人税法上、一定の割合を損金計上できます。

すでに社長の個人名義で契約している場合は、契約の変更または覚書による変更追記が必要となります。

自宅を会社で購入し、経費に

会社名義での自宅購入は、不動産会社と会社との契約になるため、購入費用だけでなく

- 固定資産税

- 不動産所得税

- 管理費

なども会社経費として計上できます。

法人名義の自宅ですが、社長が無償で居住すると社長の所得税が高くなってしまいます。社宅に無償で住むことは「現物給与」を受けることになるため、役員報酬が上がり、社長の所得税の納税額が多くなるからです。

日当を経費に

会社の「出張旅費規定」を設けている場合、自分(社長)への日当を経費にできます。これは個人事業主では使えない節税対策です。

日帰りや宿泊を伴う出張をした際、出張旅費規程に基づいた日当を支給した場合、その日当支給額が高額でない限り、日当に対し所得税が課税されず、会社としては支払額が経費になります。

ただし、この出張旅費規定で日当を高額に設定しておくと、税務調査にひっかかり、追徴課税が発生してしまうことがありますので、常識の範囲内で規定を作成してください。

デメリット

- 法人として納める税金がかかる(プライベートカンパニーは法人格)

- 赤字であっても法人住民税の納税義務は発生

- 社員1名であっても社会保険は強制加入

- 初期費用、維持費がかかる

- 設立時、設立後の各種手続きに手間がかかる

法人として納める税金がかかる

プライベートカンパニーは法人格です(株式会社も合同会社も)

よって、国に納める法人税、地方自治体に納める法人事業税、法人住民税。そのほかに法人の業種や事業内容によって、消費税・印紙税・固定資産税・事業所税等の税金。社会保険として、健康保険料・厚生年金保険料・介護保険料・子ども・子育て拠出金などの支払いが必要な法人もあります。

赤字であっても法人住民税の納税義務が発生

プライベートカンパニーなどの法人は、赤字であっても納税の義務が発生します。

例えば東京23区内に事業所がある場合、法人税割に必要な住民税率は12.9%となり、均等割では、資本金が1千万円以下かつ従業員50人以下であれば、最低でも7万円を納税の必要があります。

社員1名であっても社会保険は強制加入

社会保険は法人であれば社員1名であっても強制加入になります。

ごくたまに、未加入のままでもバレないだろうと無視している社長もいらっしゃいますが、加入要請の電話や警告文書が年金事務所から届き、それでも無視していると最終的には立入り検査と、罰則として最大2年さかのぼって保険料の納付を求められ、強制的に加入させられることになります。

初期費用、維持費がかかる

株式会社や合同会社をプライベートカンパニーとして設立した際には、設立時に必要な費用や税金・税理士報酬などの維持費がかかります。

設立時、設立後の各種手続きに手間がかかる

プライベートカンパニーなどの法人を設立した際、税務署・都税事務所・年金事務所・労働基準監督署・ハローワークへの届出が必要になります。

数も多く、提出期限が決まっている届出もありますので、事前に必要な書類を用意し、期限までに届出しなければいけません。

また設立後であっても毎年提出しなければいけない届出や、何か状況が変わった(移転、代表変更、人材雇用など)際にも各種届出が必要になります。

参考記事:会社設立時に必要な届出の全て(税金・社会保険・労働保険)

まとめ

プライベートカンパニーなどの法人設立の場合、設立や税金、日々の会計、法人運営などで気をつけるべき点が多くあり、それを事前に知り、届出をしているか否かで節税面でも大きな差がでます。

節税というのは情報を知り対策しているひとが得をし、情報を知らず対策できてない人が損をするものであると言っても過言ではありません。

出来るだけお金を掛けずにプライベートカンパニーを作りたい、という気持ちはわかります。

しかし事前に多少お金がかかってしまっても専門家に具体的なアドバイスをもらう方が、調べる手間や時間、節税や運営に差が出てくるのです。

出すべき書類を出すべき提出期限までに届出しなければ、節税などの恩恵を受けることは出来ません。法定期限を過ぎると原則、届出は受け取ってもらえません。実際に私の知り合いの方でも法定期限をご存じなく、1年間節税の恩恵をうけることが出来なかった方が何人かいらっしゃいます。

できれば事前もしくは設立してからでも遅くはありませんので一度、専門家に相談してみるものいいと思います。

弊社では、新規設立・会社設立の料金は0円です! ※顧問契約をして頂ける方に限る

お気軽にお問合せください。

この記事がプライベートカンパニーを検討されている方や法人化する方にとっての一助にされば幸いです。

弊社では、新規設立・会社設立の料金は0円です! ※顧問契約をして頂ける方に限る

お気軽にお問合せください。