こんにちは。東京都中央区日本橋茅場町の税理士 高橋輝雄(@teruozeimu)です。

会社設立すると、社長は会社から役員報酬をもらいます。つまりサラリーマンでいうところの給料です。

この役員報酬に関してよく「いくらにしたらいいですか?」というご質問を受けます。

生活費などで金額を決める方もいらっしゃいますが、正直オススメできません。

その業界や社長の家族構成、経営状況など多くの要素で決定の必要がありますし、税金や社会保険、年金受給のことも考慮する必要があります。よって、社長の給料の決め方に共通した「正解」というのはありません。

ただ社長の給料の決め方に関して、使える節税策は存在します。考慮しておいた方がよいポイントとしましては

- 節税のためにも必要な届出は、事前に出しておくこと

- 期中に役員報酬の金額変更すべきではないこと

- 社長のボーナスを出すには、事前の届出が必要であること

- 税金のことだけを考えて決めないこと

などがあります。

今回はそんな「社長の給料の決め方」の「事前の届出で節税する方法と注意点について」解説してきます!

目次

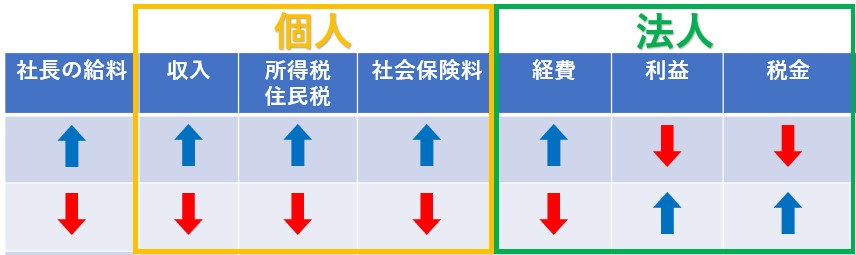

社長の給料の決め方

社長の給料が高い・低いパターン毎に、個人に係る税金・社会保険と法人に係る税金がどのように変動するかをイメージ図として以下に掲載します。クリックすると拡大します↓

上図はあくまで基本的な変動図になりますので前述で記載したとおり、その業界や社長の家族構成、経営状況など多くの要素で変動がありますことを予めご了承ください。

上記の図からもわかる通り、社長の給料が高くなると、収入が高くなりますので所得税や住民税、社会保険料も高くなりますが、法人としては経費が高くなり、利益と法人として支払う税金(法人税など)は低くなりますね。反対に低くすると、反対のこと(個人で支払う税金や社会保険料は低く、法人として支払う税金が高くなること)が言えます。

よって、「個人に利益を残したい」のか「会社に利益を残したい」のか「キャッシュを残したい」のか、何を重要視するかを考え、決める必要があるのです。

社長の給料で節税

給料(役員報酬)で節税する方法

「定期同額給与」という方法であれば、給料を経費にできます。つまり、給料を毎月定額にすれば経費として計上でき節税になります。

ただし、定額同額給与は年度の途中で給料を変更出来ません。変えてもいいのは原則1年に1度のみ。その事業年度が開始して3ヶ月以内に決めなくてはいけません。

例えば

3月決算であれば、4月~翌年3月が事業年度となりますので、6月までに

12月決算であれば、1月~12月が事業年度となりますので、3月までに

上記以外の時期に給料を変更(増額)してしまうと、増やした分は経費になりません。

給料が支払えない月はどうする?

毎月定額で給料を決めました。

でも、その月の売上や支払い状況によって「今月は給料が払えない!」という場合もあると思います。

「毎月定額で金額を決めてしまったら、払えない月はどうなるんだろう?」というご質問もよくいただきます。

これは結論から申し上げますと「未払いとして処理」します。

つまり、法人が社長へ今後支払わなくてはいけない未払いの費用として計上しておきます。そして法人が社長へ支払えるようになったら払えばいいのです。

事業年度の途中で、給料を減額したい

給料の未払いや必要経費が増え、給料を減額したい、と思うこともあるかもしれません。原則、その事業年度が開始して3ヶ月以内であれば、増額・減額できます。

では、事業年度の途中でも節税できる給料の減額(変更)が認められる時はどんなときか?

国税庁では「臨時改定事由」と「業績悪化改定事由」の場合と定められています。

「臨時改定事由」とは例えば、代表取締役が事業年度の途中に死亡し、他の代表取締役が就任した場合などが該当します。

「業績悪化改定事由」とは、業績等が急激に悪化して家賃や給与等の支払いが困難となり、取引銀行や株主との関係からも、やむを得ず減額しなければならない場合などが該当します。

社長のボーナス(賞与)で節税

事前に税務署への届出をすれば、節税できる

今月は利益が多く出たからボーナスを♪と思っても原則は出せません。

しかし例外として、事前に税務署へ届出をしておけば賞与を出し、節税対策できます。その書類を「事前確定届出給与に関する届出」と言います。

左図が税務署へ届け出る事前確定届出給与に関する届出の一部です。

ボーナスを経費として認めて欲しい場合は、事前に税務署へ提出しなければいけません。

ただし、届出の内容・時期・金額が一致しなければ認めてもらえません。1円でも届出と差があった場合は、その1円だけでなく支給した賞与全額が認めてもらえなくなりますので注意してください。

事前確定届出給与に関する届出の提出期限

事前確定届出給与に関する届出の提出期限は厳格に定められています。

①職務執行開始日、もしくは株主総会等の決議日のどちらか早い日から1ヵ月後。

②事業年度が開始した日から4ヵ月後

①または②のどちらか早い日が提出期限と定めらています。

社会保険で節税

会社負担分の社会保険で節税

会社負担分の社会保険は法定福利費として経費計上し、節税できます。

社会保険に加入しなくてもOKなパターン

社会保険の加入は原則、義務ですが例外もあります。

それは給料が0の場合又は社会保険料を下回るほど低い場合です。

その場合、国民健康保険と国民年金に加入します。

役員報酬をもらう人は、年金にも注意

役員報酬を受ける人が年金を受給するようになると、役員報酬額や年金額に応じて、年金の一部または全額がカット(支給停止)されてしまいます。支給停止となった年金は、戻ってきません。

この役員とは、会社の社長だけに限りません。会社法では、

- 取締役

- 会計参与

- 監査役

- 執行役

- 理事

- 監事

といった会社の経営に携わる人達を会社役員と定義づけしています。

よって今であれば原則、年金受給が開始される65歳以上で役員報酬をもらう(支給する)場合には注意が必要です。

余談ですが。私のお客様にも税理士変更でいらっしゃる前、役員報酬を高く設定しすぎていた為に、年金がカットされていたお客様がいらっしゃいました。弊社で顧問を担当させていただく際に役員報酬と年金についてもアドバイスさせていただきましたが、やはり税理士の中には税務のみで、社会保険の相談が出来ない税理士もいらっしゃいますね。個人的な意見で恐縮ですが、断片的な知識や言われたことだけしかできないのでは、経営者をサポートしてることにはならないと思いますね。

まとめ

- 有効な節税策として給料は原則、事業年度を通して毎月定額にする

- 給料が払えない月は未払いで処理しておく

- 事業年度途中での給料変更は「臨時改定事由」と「業績悪化改定事由」の場合のみ可

- ボーナスを出すには、事前に税務署に届出が必要

- 社会保険の会社負担分で節税

社長の給料の決め方には「正解の決め方」というのはなく、業界やその社長の家族構成、経営状況など多くの要素で決定しなければいけません。

できれば、顧問税理士に相談するのがよいでしょう。

節税においては、事前に知っていて提出しておけば使える対策があることも多いです。

事前に調べず、設立をしてしまい「もっと早くこの節税策を知りたかった・・」とおっしゃる方は多くいらっしゃいます。

今の時代ネット上には多くの情報があり調べることは出来ますが、果たしてその回答が「自身にはどう適用されるのか?」「最新の正しい情報なのか?」と考える方もいらっしゃるでしょう。

何より調べる時間と、情報の信憑性の判断が難しい場合も多いですね。

お忙しい方やご自身にとって最適で明確な答えが欲しい方は弊社のスポット相談でご相談頂けます。会社はもちろん、ご自身やご家族の状況をお聞きして最善のアドバイスをご提案させていただいております。

最近は、「前期まではなんとなく運用していたが、今期からは社会保険や税金や節税のこともしっかり考慮して会社を運用していきたいので、相談したい」というスポット相談も増えてきました。

今からでも対策できることはあります。お気軽にお問い合わせくださいね。