こんにちは。東京都中央区日本橋茅場町の税理士 高橋輝雄(@teruozeimu)です。

個人事業を始めようとしても、学校では起業の方法は教えてくれません。そうなるといざ何から始めたら良いか分からないですよね。

かと言って誰に聞けば良いのか?というのも分からなかったりします。

そこで今回は「個人事業の始め方。はじめにやるべき5つの準備」というテーマで書いていきます。

会社(法人)を設立しなくとも、個人事業を始めるというのはとても重要なイベントでありますから事前に準備を重ねることが大切です。

こちらの記事が新たに個人事業を始められる方にとって、お役に立てれば幸いです。

個人事業の始め方

①税務署・都道府県税事務所への届出

時々、個人事業を始められる方の相談で「税務署には何も出していないですけど大丈夫ですよね?」という質問をされます。

結論から申しますと法律(所得税法)上で言えば開業届は事業を始めたら提出しなければいけません。罰則こそないものの「速やかに」と規定されています。

個人事業を開始した際に税務署に「必ず」届出する書類は3つです。

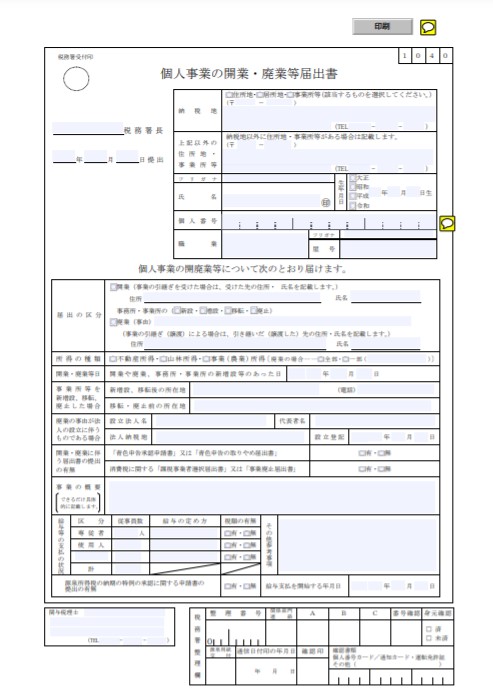

- 個人事業の開業届出書

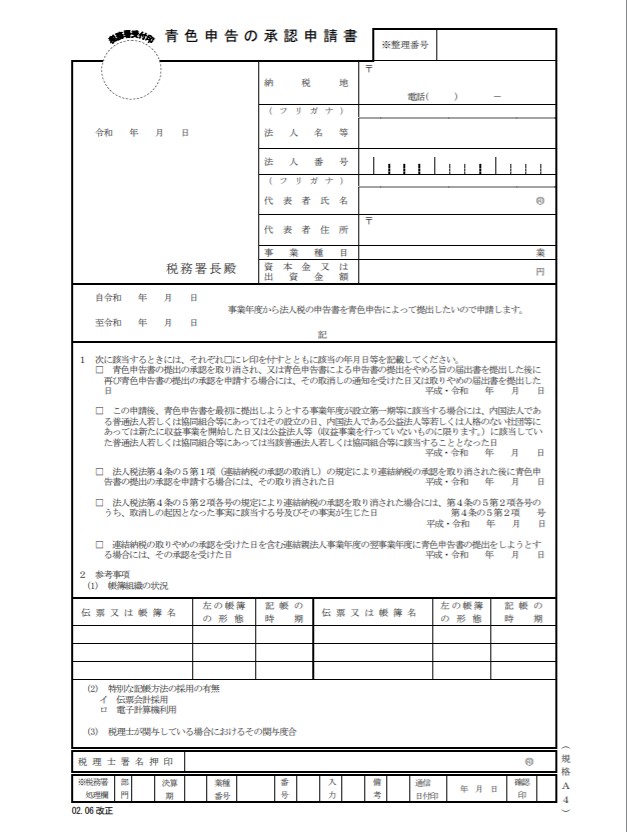

- 青色承認申請書

個人事業開始申告書

【目的】個人事業を開業したことを税務署へ知らせる(所得税・消費税の納税のため)

【提出期限】事業を開始した日から1カ月以内

【提出先】納税地の税務署

【提出メリット】

①最大65万円の青色申告の控除が受けられる

②法人口座(屋号口座)が開設できる

①については青色承認申請書にて、②については屋号口座を作るにて以下で詳しく解説します。

【対象者】事業所得、不動産所得、山林所得を得るような事業・業務をする人

【提出期限】

青色申告にする年の確定申告期限日まで

新規の場合は、開業してから2ヶ月以内

【提出先】納税地の税務署

【青色申告のメリット】

【1】青色申告特別控除

所得から65万円・55万円または10万円控除できる

【2】赤字の繰越

事業で赤字が出た場合、3年間は赤字を繰り越せる

【3】青色事業専従者給与控除

同じ生計の 配偶者と親族(15歳未満を除く) の給与分を全額経費にできる。届出する書類名は「青色事業専従者給与に関する届出」

ただし、この控除を受けたい場合は提出期限に注意してください!

「青色事業専従者給与額を算入しようとする年の3月15日」か「その年の1月16日以後に事業専従者を有することとなった場合には、その日から2か月以内」までに税務署へ提出が必要です。

【4】少額減価償却資産の損金算入

30万円未満の備品は購入したその年に全額を費用計上できる。白色申告者の場合、一度に経費にできるのは10万円未満

【青色申告のデメリット】

【1】複式簿記で記帳

55万円・65万円控除の場合は複式簿記での帳簿づけが必要です。

※青色申告でも10万円控除であれば、単式簿記での帳簿づけでOK

【2】65万円控除を受けるには電子申告か電子帳簿保存しなければいけない

平成30年度の税制改正で令和2年分から、65万円控除を受けるには「e-Tax による申告(電子申告)又は電子帳簿保存を行う」という要件が追加されました。

この要件を満たせなければ、控除額は55万円です。

参考:青色申告特別控除額 が変わります!! 基礎控除額 – 国税庁

【ポイント】

この青色申告の対象者は、事業所得、不動産所得、山林所得を得る人であれば、サラリーマンやパートなどの給与所得者、学生、年金受給者であっても対象になります。

青色承認申請書を提出必須書類に入れたのは、2014年(平成26年)から白色申告(青色申告以外を指します)であっても帳簿を付ける事が義務化されました。

従いまして現在はもう白色申告のメリットはほぼ存在しないのです。

反対に白色申告ですと、推計課税という「大体これぐらいの売上だから、これぐらいの利益が出るだろう」と、税務署が予測から支払う税金を決定されてしまいます。

しかし、青色申告していますと税務署は推計課税を適用できません。

それだけでも青色申告を出しておくことは大きな効果と言えます。

必須書類3:個人事業開始申告書の提出

この申告書は、都道府県によって違います。添付のイメージ図は東京都のものになります。

この申告書は、都道府県によって違います。添付のイメージ図は東京都のものになります。

【目的】事業を始めたことを都道府県に知らせる(事業税のため)

【提出期限】提出期限も、都道府県によって違います。東京都では開業日から15日以内です。

【提出先】都道府県税事務所

②事業計画を作る

個人事業を始めるにあたり、何も計画せずに起業する方はあまりいらっしゃらないかもしれません。しかし、ご相談をお聞きしていますと中には予期せずにフリーランスになったという方も多かったりします。

また、いざビジネスをスタートし、思わぬところで経費が発生する事も多いのです。まずはできるだけ具体的に商流や最低限かかる費用を書き出してみましょう。

そして、ある程度の目標でも良いので利益計画を作成されることをおススメします。

理由としては、個人事業であっても創業時には「創業融資」のように、起業時は銀行や国民政策金融公庫(準公的な銀行です)あるいは都道府県の特別融資が存在します。

資金が必要となった時に事業計画書を作成されるよりも、スタートアップ時のあらかじめ時間に余裕のある時に計画書を作ってしまった方が良いです。

なお、私も開業と同時に埼玉県の制度融資でかなり低い利率で資金を調達できました。申し込みから実際に入金される融資実行までに約2ヶ月かかるので、申し込みを早めにされるのが良いでしょう。

③屋号口座を作る

個人事業を始めるのであれば、屋号口座を開設しましょう。

屋号って何?と言われるかもしれませんが、私の場合で言えば確定申告の個人名は高橋輝雄ですが、屋号名は高橋輝雄税務会計事務所です。

あなたオリジナルの屋号をつけてみても良いでしょう。

というのも個人名だけの口座よりも法人口座の方が社会的な信用もありますし、経理をする上で経費とプライベートの費用とを明確に分けることができるからです。

通帳を分けていないと本当に混乱して、いざ確定申告のために経理を行う時に大変になることもありますので注意しましょう。

私は幾つか銀行をあたって調べましたが、下記の点からSMBC(三井住友銀行)で開設しました。(それまでSMBCの口座は持っていませんでした。)

- 屋号口座の月額料金がかからない

⇒他の銀行は屋号口座も法人扱いとなり、月3,000円近く追加の料金がかかります。 - オプション料金なしでwebバンキングが利用可能

⇒自宅で残高も確認でき、振込なども可能です。(パスワードもワンタイムパスワードを使えるので、セキュリティ的にも安心です)

なお、屋号口座の開設時には審査があり、税務署への開業届は必ず必要になりますし、場合によってはホームページなどを印刷した資料も必要な時があるようです。

④名刺・ホームページを作る

ビジネスを始めた時、あなたが個人事業を始めたことをどれだけの方が知っていらっしゃるでしょうか?

また、これからどのように自分の事業を広めていくでしょうか?

起業すると出会う人も一気に広がる場合もありますし、リアルでもネットでも広報活動は必要です。その時に渡す名刺がないと紹介にもつながらないのではないでしょうか?

まずはとにかく名刺を作成し、次にホームページを作るという順番でよいでしょう。

現状はホームページが無い方もまだまだいらっしゃいますが、はっきり言って今の時代はほとんどの人が会った後にあの人はどんな人だろう?と検索されますからホームページは必須の営業ツールです。

ホームページを作るメリットとしては

- 問い合わせを増やすことが出来る

- お客様からの信頼を得られる

- 24時間営業してくれる(ホームページにより、24時間営業していることになります)

- 営業ツールとして利用出来る(会社パンフレットや営業資料の代わりになる)

- 最新の情報を発信できる

- SNSと連携できる(Facebook、Twitterなどからも発信できる)

- 反響を確認出来る(アクセス解析を導入することにより、反響を確認出来る)

以上の面からもホームページは作った方がよいです。

⑤経理は早めに始める

できる限り時間のあるうちに経理の準備も始めましょう。

特にクラウド会計ソフトを使えばweb上で連携させてかなり経理が楽になります。今のおすすめはやはり個人事業主・フリーランスならば「会計freee」です。

最初は無料で利用できますから、もし気にいったら有料でも使い始めても良いでしょう。

![]() 年明けの2月・3月になってからいきなり確定申告のために経理しようとしても相当苦労します。これは毎年よく見られるので税理士としては切実な願いです。

年明けの2月・3月になってからいきなり確定申告のために経理しようとしても相当苦労します。これは毎年よく見られるので税理士としては切実な願いです。

また、確定申告の忙しい3月に税理士に頼むと追加料金を取られたりして費用が高くなる事もあります。起業して間もない時は費用も抑えたいでしょうから、早めに経理を勧めているのです。

無料から使える会計ソフト「freee(フリー)」

まとめ

以上が個人事業を始めるにあたり外せない5つのポイントでした。

起業楽しみと同時に不安もでてきますよね。私もそうでした。

少しでも不安があれば一度、第三者の専門家などにスポットで相談してみるのもいいでしょう。

弊社でも顧問契約を結ばなくてもご利用頂けるスポット相談サービスもございます。もし、個人事業を始めるのに少しでも不安がありましたら、お気軽にお問い合わせくださいね。