こんにちは。東京都中央区日本橋茅場町の税理士 高橋輝雄(@teruozeimu)です。

個人事業主の経費で現れる「家事按分」という概念。

この概念は確定申告をしていないと耳にはしないかもしれませんね。

支出した金額すべてが個人事業主の経費になるというワケでもありませんし、逆に普段の支出が経費になることも。

今日はそういった家事按分についてお話していきたいと思います。

目次

家事按分とは?

個人事業主で支出した費用は経費になるという事は分かるでしょう。

また、家族旅行などのプライベートな支出は経費にならないという事も何となくは分かるかと思います。

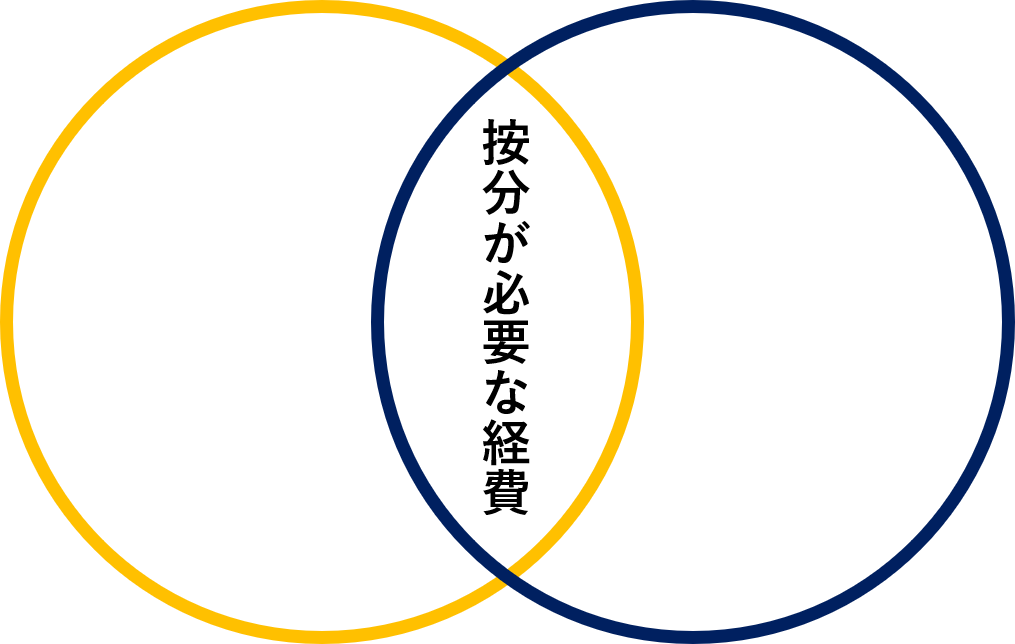

個人事業主の経費は「必要経費」と税法で定義されており、個人事業主で本当に必要な経費が経費として認められるとされているのですね。

家事按分は下記の図のように、経費の中で個人事業主である個人の支出とプライベートの個人の支出が交差する概念です。

家事按分が必要となる経費を計上するには税務署に説明がつく合理的な理由が必要となります。

「なんとなく支払った金額を半分経費にしてみました」

というような説明では経費として認められない(否認される)ことは言うまでもありません。

税務調査で経費が否認されると本来の税金に上乗せして「過少申告加算税」のような罰則的な税金も上乗せになりますので、二重の痛みとなりますからね。

家事按分して経費にするという事はリスクを含むと言えます。

家事按分が必要な経費は?

それでは、より具体的に家事按分の概念が必要となるものを挙げてみたいと思います。

賃貸で支払う自宅の家賃

自分の住居というのは通常はプライベートですから経費にはなりません。

しかし、個人事業主の中には自宅で作業をしているという方も多いのでは?そういった方は

特ににこの時に経費にするポイントは、「作業場部分を完全に独立させておく」という事です。

そうすれば税務調査があった時にもその部分を経費にできます。

税務署は自宅兼事務所を経費にしている場合には、まず面積按分(自宅の内どれだけ事業で使用しているか?)の説明を求めてきますからね。

自宅の電気代・水道代・ガス代

いわゆる水道光熱費も按分が必要になります。

特に水道代とガス代はかなり税務署も否定的な見方をしてきます。

金額は微々たるものかもしれませんが、税務署の心象は悪くなる可能性が高いです。

携帯電話代(プライベートと事業混合の場合)

こちらも全額を経費にしていると税務調査時に電話の履歴明細を要求されることもあります。

本当に電話の使用回数が多いのであれば、はじめから事業用の携帯電話を持つか固定電話をひいて、全額を経費にするという手も一つです。

事業用は通話オンリーの契約だけした方が携帯料金も安く済むというお話もお聞きします。

固定資産税(持ち家)

持ち家を面積按分して経費にする場合には、固定資産税も家事按分が必要ですね。

住宅ローンの利息

住宅ローンの利息についても家事按分の概念が使えます。按分の割合は賃貸家賃の時と同じですね。作業部分の面積についてよく考えてから経費にしましょう。

経費にするのであれば下記の補足と注意点は必ず確認してください!

損害保険(地震保険・火災保険)

保険関係も経費にできます。特に持ち家であれば地震保険に入ることも多いでしょう。今まで挙げた家関係の家事按分の割合は一貫している事にも注意が必要ですね。

家賃が2割経費で、保険は5割というようなちぐはぐな事がないようにして下さいね。

自動車の減価償却費(個人事業で使う事が大前提)

自動車をプライベートだけでなく、個人事業でも使用している場合にはその一部が費用にできます。

減価償却費は一つの支出を数年にわたって費用化する事です。

新車の自動車の場合には普通車は6年・軽自動車は4年で費用にします。

中古はまた計算方法が変わります。

使用した年数を6年か4年から引いた年数で費用にします。(型落ちの場合に2年で費用にします。)

その1年ごとの費用分(減価償却費)を事業割合で家事按分します。

ガソリン代・自動車税・駐車場

ガソリン代や自動車税・駐車場も他の経費と同様です。自動車を事業とプライベートでどれだけの割合で乗っているかは説明できるようにしておきましょう。

こちらも自動車を減価償却したいのであれば家事按分の割合は合わせるようにしましょう。

まとめ

- 個人事業では支出すべてが経費とはならない

- 家事按分の経費は合理的な説明ができる必要がある

- 個人事業の経費は家事按分が必要か?という視点を常に持つ

いかがだったでしょうか?

家事按分の経費が分かりましたでしょうか?

例に挙げた以外にも「個人事業の経費として家事按分が必要か?」という考え方はとても重要になります。

税務調査で経費に認められず、修正申告になって余分な税金を払う事にならないためにもご注意下さいね。

「家事按分」ていう用語を見たけれど、それって何なんだろう?とりあえず支出したものは経費じゃないの?